事業承継の安心手引 2023年度版

主要対策と関連法・税制のポイントを詳解!

事業承継に備える経営者や後継者が、希望や課題、経営事情等に

応じて、実際にどういう対策をとり、どのような計画で進めていくかを

考える際のヒントが得られる対策ガイドブック。

事業承継を支援する認定支援機関の提案力向上に役立つ情報も!

[法人と個人事業者の事業承継に対応]

2023年度(令和5年度) 税制改正対応!

|

◎ 主要対策の基本や応用方法、失敗事例など、

経営者・後継者による事業承継の準備や支援

者の実務・提案力向上に役立つノウハウ・情報

の勘所をコンパクトかつ丁寧に解説!

◎ 遺留分、贈与税・相続税、納税猶予制度など、

事業承継対策の関連法・税制の要点解説は、

留意事項や計算例等が充実!

◎ オ-ナーの保有財産や株式等の状況、承継計画

の大まかなイメージを記入できるメモ欄も!

◎ 見開き構成を主としたA4判の大型本で、 ポイントがつかみやすく手頃!

|

【編 者】 辻・本郷 税理士法人 理事長 徳田 孝司

【執 筆】 辻・本郷 税理士法人

【特別執筆協力】

みどり合同税理士法人

株式会社リサ・パートナーズ

東京共同会計事務所

奧野総合法律事務所

【表紙イラスト】唐仁原 多里

【 デザイン 】株式会社アイシーエム

【執 筆】 辻・本郷 税理士法人

【特別執筆協力】

みどり合同税理士法人

株式会社リサ・パートナーズ

東京共同会計事務所

奧野総合法律事務所

【表紙イラスト】唐仁原 多里

【 デザイン 】株式会社アイシーエム

【発 行 所】株式会社アール・シップ

|

◆仕様:

A4判(ソフトカバー) 91頁

表紙カラー / 本文2色 |

◆発行:2023年6月 ◆ISBN:978-4-908639-08-1 ◆定価:990円(本体900円+税10%) |

平成25年に発刊された『事業承継の安心手引』は、おかげさまで好評を博して

創刊11年目を迎え、このたび2023度版を刊行することとなりました。

【前年度版からの主な変更点】

◆3頁分の新項目を掲載

◆3頁分の新項目を掲載

●《 実践に活かせる“転ばぬ先の杖”》(2022年度版と一部差替え)

(D)「所在不明株主の問題点と対処策」(p.49)

(G)「M&Aを選択する前にあらかじめ考えておくべきこと」(p.52)

(G)「M&Aを選択する前にあらかじめ考えておくべきこと」(p.52)

●[ 事業承継トピック](2022年度版と差替え)

「経後継者の個人保証環境と

経営者保証に依存しない融資慣行の確立」(p.63)

◆2023年度(令和5年度)税制改正に関する次の項目のポイント解説を掲載

●[資産課税]資産移転の時期の選択により中立的な税制の構築

(暦年課税 / 相続時精算課税):基本解説pp.64-67のほかpp.30,42,43,53,55

●[個人所得課税]極めて高い水準の所得に対する負担の適正化:基本解説p.86

●[個人所得課税]極めて高い水準の所得に対する負担の適正化:基本解説p.86

目 次

★☆★印: 前年度版からの主な変更項目

(新設項目の頁 / 重要事項の加筆等の変更のある主な頁)

●事業承継を成立させる要件と主な手続き、留意点等

≪法人の場合 / 個人事業者の場合≫

●事業承継を成功させる対策実施の手順 《事業承継のフローチャート》

●最適な対策の選び方

~どの対策で事業承継をしますか?~

●最適な対策の選び方

~どの対策で事業承継をしますか?~

●後継者は本当にいないのか ★☆★【一部加除】

~思い込みや諦めによる不本意な第三者承継や廃業で後悔しないための

社内後継者探しの考え方~

●事業承継対策のスタンダード

(A)まずはお金をかけずに『稼ぐ力』を承継させる ★☆★【微小加筆】

~納税・借入れ等の負担を軽減させるためにも、計画的にタイミング良く~

(A)まずはお金をかけずに『稼ぐ力』を承継させる ★☆★【微小加筆】

~納税・借入れ等の負担を軽減させるためにも、計画的にタイミング良く~

Ⅰ.『稼ぐ力』に着目し、お金の負担(納税・借入れ等)を最小限に抑えて承継させる

■お金をかけずに引き継げるものはたくさんある

■個人の有する『稼ぐ力』の承継も重要

■お金をかけずに引き継げるものはたくさんある

■個人の有する『稼ぐ力』の承継も重要

Ⅱ.株式評価額が下がったタイミングを逃さず、税金が安くなるときに承継させる

(B)事業承継における主な法的問題点(相続・遺留分・株式分散)とその対策

(B)事業承継における主な法的問題点(相続・遺留分・株式分散)とその対策

Ⅰ.相続・遺留分対策

■遺言書の作成

■遺留分の事前放棄

■除外合意と固定合意[経営承継円滑化法の定める遺留分算定の特例]

Ⅱ.株式等の議決権の分散防止対策

■譲渡制限等を活用する方法

■種類株式を活用する方法

●事業承継の基本対策例

【※10種の基本対策例は次の構成で解説しています(個人事業者向けを除く)】

・こんな場合に ・対策のポイントと効果! ・対策実行の流れ(図解)

・ここが勘どころ ・対策のメリット・デメリット

・対策を実行したオーナーのご感想

[基本対策例1]役員退職金を活用した事業承継対策

[基本低作例2]持株会を活用した事業承継対策

[基本対策例3]金庫株を活用した事業承継対策

[基本対策例4]保険を活用した事業承継対策

[基本対策例5]種類株式を活用した事業承継対策

[基本対策例6]信託を活用した事業承継対策 ★☆★【微小加筆】

[基本対策例7]持株会社を活用した事業承継対策 ★☆★【微小加筆】

[基本対策例8]事業承継を目的としたファンドの活用による対策

[基本対策例9]MBOを活用した事業承継対策

[基本対策例10]M&Aを活用した事業承継対策

●事業承継の基本対策例

【※10種の基本対策例は次の構成で解説しています(個人事業者向けを除く)】

・こんな場合に ・対策のポイントと効果! ・対策実行の流れ(図解)

・ここが勘どころ ・対策のメリット・デメリット

・対策を実行したオーナーのご感想

[基本対策例1]役員退職金を活用した事業承継対策

[基本低作例2]持株会を活用した事業承継対策

[基本対策例3]金庫株を活用した事業承継対策

[基本対策例4]保険を活用した事業承継対策

[基本対策例5]種類株式を活用した事業承継対策

[基本対策例6]信託を活用した事業承継対策 ★☆★【微小加筆】

[基本対策例7]持株会社を活用した事業承継対策 ★☆★【微小加筆】

[基本対策例8]事業承継を目的としたファンドの活用による対策

[基本対策例9]MBOを活用した事業承継対策

[基本対策例10]M&Aを活用した事業承継対策

[基本対策例(個人事業者向け)]

個人事業における事業承継で活用できる主な対策

1 贈与税(または相続税)の納税資金の確保策

■暦年課税制度の利用

2 贈与税の軽減策と譲渡価格の低減策

■相続時精算課税制度の利用 ★☆★【税制改正に伴う一部加筆修正)】

■法人成り

3 事業用宅地等の無償貸付け策と相続税の軽減策

■特例事業用宅地等に係る小規模宅地等の特例の利用

4 事業承継時の納税負担軽減策

■個人版事業承継税制の利用

●実践に活かせる“転ばぬ先の杖"

(A) 属人的株式は後継者の課題(議決権確保・資金負担等)や承継の時機に

備える対策の切り札⁉

Ⅰ.属人的株式とは

Ⅱ.事業承継における属人的株式の活用例とその着眼点

(A) 属人的株式は後継者の課題(議決権確保・資金負担等)や承継の時機に

備える対策の切り札⁉

Ⅰ.属人的株式とは

Ⅱ.事業承継における属人的株式の活用例とその着眼点

(B) 分散株式を集約するにはオーナーの存命中に早めの対策を

Ⅰ.少数株主の権利と潜在リスクへの対応

Ⅱ.個人少数株主からの買取り ~キャッシュアウトの損得対比で決める~

(C) 名義株の問題点と対処策

Ⅰ.名義株の問題点 Ⅱ.名義株の存在を認識した際の処理方法

(D) 所在不明株主の問題点と対処策 ★☆★【新】

Ⅰ.事業承継における所在不明株主の主な問題点

Ⅱ.所在不明株主から自社株を強制的に買い取る主な方法

Ⅰ.事業承継における所在不明株主の主な問題点

Ⅱ.所在不明株主から自社株を強制的に買い取る主な方法

(E) 役員退職金活用をめぐる事業承継対策の盲点

≪役員退職金は損金算入限度額までしか支払えないか?≫

(F) 資金を使わない持株会社への移行 ~株式交換と株式移転による組織再編~

(F) 資金を使わない持株会社への移行 ~株式交換と株式移転による組織再編~

Ⅰ.株式交換・株式移転とは

Ⅱ.主なメリット・デメリット[後継者による持株会社設立(基本対策例7)の場合と比較して]

(G) M&A を選択する前にあらかじめ考えておくべきこと ★☆★【新】

Ⅰ.取締役(役員)と従業員、取引金融機関の考え・気持ちの確認

Ⅱ.買い手候補への株式または事業の譲渡を決断するうえでの条件設定

Ⅰ.取締役(役員)と従業員、取引金融機関の考え・気持ちの確認

Ⅱ.買い手候補への株式または事業の譲渡を決断するうえでの条件設定

●事業承継対策の具体的活用例

①法人ケースA(親族への事業承継) ★☆★【一部加除】

②法人ケースB(社内の親族外役員・従業員への事業承継)

③個人事業主ケースA(親族への事業承継)

④個人事業主ケースB(法人成り/親族外の従業員への事業承継)

⑤個人事業主ケースC(不動産業を営む地主から親族への事業承継)

[後継者に継ぐ気はあったが、諦めて方針転換せざるを得なくなったケース]

●事業承継の失敗事例に学ぶ

①オーナー(先代経営者)による伴走期間の欠落

[事業は承継されたものの、その後数年で経営難に陥ったケース]

②後継者への株式集中が必須条件であるとの思い込み[事業は承継されたものの、その後数年で経営難に陥ったケース]

[後継者に継ぐ気はあったが、諦めて方針転換せざるを得なくなったケース]

●事業承継トピック

後継者の個人保証環境と

後継者の個人保証環境と

経営者保証に依存しない融資慣行の確立 ★☆★【新〈差替え〉】

■後継者の個人保証徴求の実態と

■後継者の個人保証徴求の実態と

経営者保証解除に係る地域金融機関の取り組み

■経営者保証に依存しない融資慣行の確立

●事業承継に係る基本税制のポイント

●事業承継に係る基本税制のポイント

1 贈与税の計算方法 ★☆★【税制改正に伴う一部改訂(加筆修正)】

≪贈与税の計算例≫

[ケースA(暦年課税のみ)とケースB(暦年課税+相続時精算課税)の比較]

2 相続税の計算方法 ★☆★【税制改正に伴う一部改訂(加筆修正)】

≪相続税の計算例≫

[生前贈与時に選択した課税制度の違いによる比較(ケースAとケースB)]

●事業承継に係る納税猶予制度のポイント

[法人向け]

1 納税猶予制度の適用要件

2 贈与税の納税猶予から相続税の納税猶予への切替え

3 特例措置の利用における利便性の要点

4 特例承継計画の確認申請手続きと認定支援機関の重要性

5 制度活用の主なメリット・デメリット

6 納税猶予期限の確定と猶予税額免除

7 納税猶予制度の利用を考える前に確認しておくべき留意事項

1 納税猶予制度の適用要件

2 贈与税の納税猶予から相続税の納税猶予への切替え

3 特例措置の利用における利便性の要点

4 特例承継計画の確認申請手続きと認定支援機関の重要性

5 制度活用の主なメリット・デメリット

6 納税猶予期限の確定と猶予税額免除

7 納税猶予制度の利用を考える前に確認しておくべき留意事項

8 納税猶予制度の活用による事業承継例

[個人事業者向け]

1 個人事業者の事業用資産に係る納税猶予制度

2 個人版事業承継税制の利用を検討するうえでの留意点

[個人事業者向け]

1 個人事業者の事業用資産に係る納税猶予制度

2 個人版事業承継税制の利用を検討するうえでの留意点

●株式評価等の基本

① 非上場株式の評価方法

② 非上場株式の適正価額による取引

③ 非上場株式を低額譲渡または

① 非上場株式の評価方法

② 非上場株式の適正価額による取引

③ 非上場株式を低額譲渡または

高額譲渡した場合の税金 ★☆★【税制改正に伴う加筆】

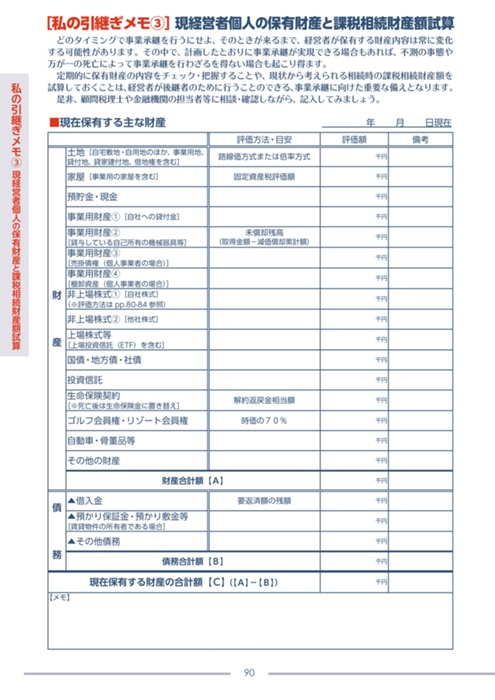

●私の引継ぎメモ

① 「経営権」と「財産権」の現状と承継計画の概要

② 貴重な財産の把握、財産承継に関する計画・希望

③ 現経営者個人の保有財産と課税相続財産額試算 ★☆★【微小加筆】

① 「経営権」と「財産権」の現状と承継計画の概要

② 貴重な財産の把握、財産承継に関する計画・希望

③ 現経営者個人の保有財産と課税相続財産額試算 ★☆★【微小加筆】

|

法人ソリューショングループ シニアパートナー 楮原 達也

法人ソリューショングループ シニアパートナー 内田 大輔 法人ソリューショングループ パートナー 小湊 高徳 法人ソリューショングループ シニアマネージャー 山田 瞳 法人ソリューショングループ シニアマネージャー 古澤 孝祐 |

法人ソリューショングループ マネージャー 市川 賀奈子

法人ソリューショングループ マネージャー 山口 貴士 法人ソリューショングループ シニアコンサルタント 岩崎 睦

法人ソリューショングループ シニアコンサルタント 鈴木 史子

|

特別執筆協力

| みどり合同税理士法人 (https://www.mgrp.jp/) 理事長 公認会計士・税理士 三好 貴志男 株式会社リサ・パートナーズ (https://www.risa-p.com/) ソリューション部長 公認会計士 滝澤 康之 東京共同会計事務所 (https://www.tkao.com/) パートナー 税理士 鈴木 寛 奧野総合法律事務所 (https://www.okunolaw.com/) パートナー 弁護士 増江 亜佐緒 |

●主な取扱書店

◆ジュンク堂書店(店頭在庫状況)

◆丸善(店頭在庫状況)

◆紀伊國屋書店(店頭在庫状況)

◆三省堂書店(店頭在庫状況)

※念のため、書店へのお電話にて、在庫の有無をご確認なさることをお勧めいたします。

ジュンク堂書店、丸善、紀伊國屋書店等(一部店舗除く)のほか、

東京税理士協同組合 直営売店でもお求めいただけます。

◆ジュンク堂書店(店頭在庫状況)

◆丸善(店頭在庫状況)

◆紀伊國屋書店(店頭在庫状況)

◆三省堂書店(店頭在庫状況)

※念のため、書店へのお電話にて、在庫の有無をご確認なさることをお勧めいたします。

ジュンク堂書店、丸善、紀伊國屋書店等(一部店舗除く)のほか、

東京税理士協同組合 直営売店でもお求めいただけます。

東京官書普及㈱

※弊社書籍の販売取扱い会社(取次店)/東京都官報販売所

≪法人・団体様等へ≫

E-mail (info@r-ship.com)にて、下記内容を弊社までご連絡くださいますよう

お願い申し上げます。

確認でき次第、担当者から折り返しご連絡申し上げます。

①法人・団体名、②ご担当者様の所属部署・役職、③氏名、④ご連絡先(電話番号、E-mailアドレス)、⑤必要部数(ご購入を検討されている部数)、⑥送付先ご住所

※大手銀行様等、一部の企業様等からのご注文につきましては、ご要望にお応えすることが

できない場合がございますので、あらかじめご了承くださいますようお願い申し上げます。

≪書店様へ≫

書店様からのご注文は、書店様専用 注文書 にて承ります。